De recente volatiliteit op financiële markten

19 maart 2020

De beurzen zijn de afgelopen dagen bewegelijker geworden, wat heel wat onrust veroorzaakt bij beleggers. Hoewel het niet gemakkelijk is om rustig te blijven wanneer de markten sterk dalen, mogen we niet vergeten dat bewegelijkheid nu eenmaal een onderdeel van beleggen is. Bovendien kunnen voor langetermijnbeleggers emotionele reacties op volatiele markten zelfs schadelijker zijn voor het portefeuillerendement dan de daling van de markten zelf.

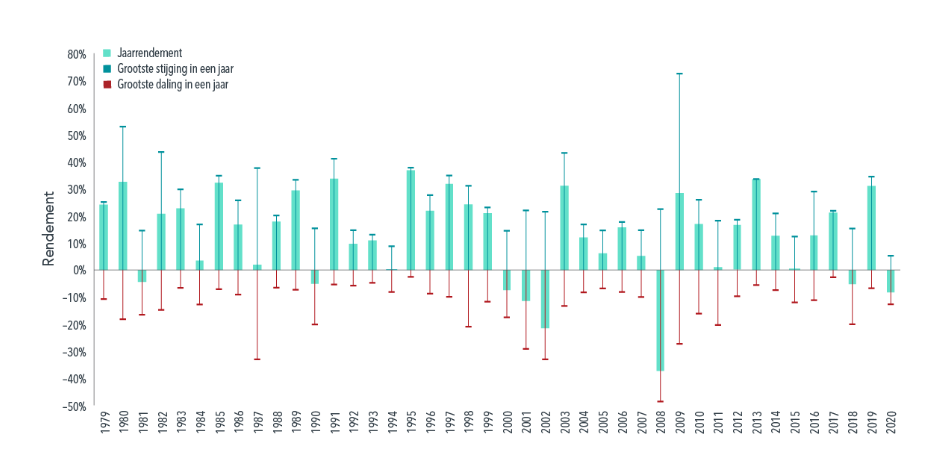

Tussentijdse Dalingen in een Jaar

Figuur 1 geeft het rendement weer van de Amerikaanse aandelenmarkt, de grootste ter wereld, voor elk kalenderjaar sinds 1979, net als de grootste dalingen van elk jaar. In de betreffende periode bedroeg de tussentijdse daling in elk jaar gemiddeld 14%. In ongeveer de helft van de geobserveerde jaren waren er dalingen van meer dan 10% en in ongeveer een derde van de jaren was de daling meer dan 15%. Ondanks die aanzienlijke tussentijdse dalingen, was het jaarrendement in 34 van de 41 jaren positief. Dit toont dus aan dat marktdalingen heel normaal zijn en dat het moeilijk is om te zeggen of een grote daling in de loop van een jaar zal leiden tot een negatief jaarrendement.

FIGUUR 1

Stijgingen en dalingen van de Amerikaanse markten in de loop van het jaar vs. rendement over het kalenderjaar 1979-2020.

In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten.

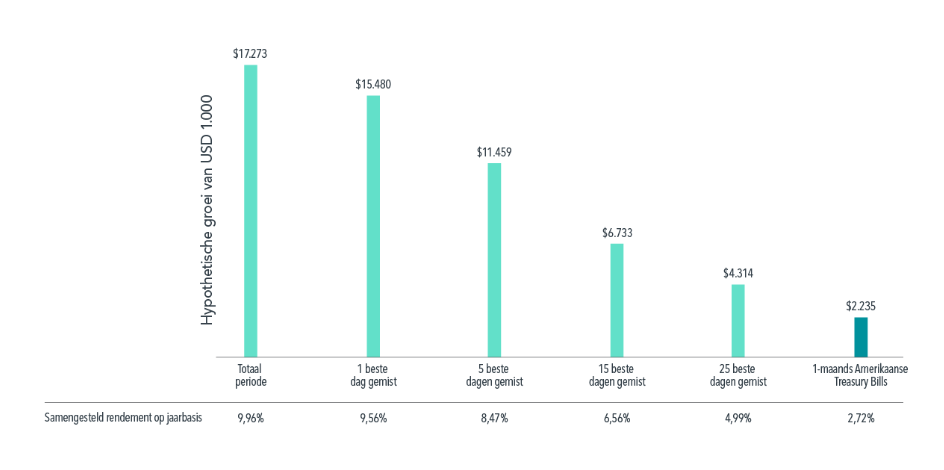

Reageren Beïnvloedt het Rendement

Wanneer beleggers aan markt-timing proberen te doen om eventuele verliezen in volatielere perioden te vermijden, is dat goed voor het langetermijnrendement of niet? Als de huidige marktprijzen alle informatie en verwachtingen van de marktdeelnemers weergeven, is het niet mogelijk om door middel van markt-timing systematisch te profiteren van onjuiste waarderingen. Met andere woorden: de kans is klein dat beleggers erin slagen de ontwikkeling van de markt te voorspellen, en zelfs als ze daar wel in slagen, is dat misschien meer te danken aan geluk dan aan talent. Er is ook nog een ander gegeven dat markt-timing minder interessant maakt als een bron van rendement. Een aanzienlijk deel van het totaalrendement van aandelen over lange perioden wordt namelijk gegenereerd op slechts een handvol dagen. Aangezien het weinig waarschijnlijk is dat beleggers op voorhand weten welke dagen het hoogste rendement zullen opleveren en welke niet, is het beter om in volatielere perioden belegd te blijven in plaats van in en uit te stappen. Een belegger die zijn aandelen verkoopt, loopt namelijk het risico dat hij vanaf de zijlijn moet toekijken op de dagen dat de prijzen het sterkste stijgen.

Figuur 2 illustreert dit. Deze figuur toont u het samengestelde rendement van de S&P 500-index op jaarbasis vanaf 1990 en de impact van enkele gemiste dagen waarop de markt fors steeg. De staven in de grafiek geven de hypothetische groei weer van 1.000 dollar over de hele periode en tonen wat er gebeurde voor beleggers die de beste dag van de periode hadden gemist en wat er gebeurde indien zij verschillende van de beste dagen misten. Uit de gegevens blijkt dat beleggers die op slechts enkele van de beste dagen aan de zijlijn stonden, over de hele periode een veel lager rendement boekten dan het rendement dat die volledige periode te bieden had.

In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten.

Conclusie

Hoewel marktvolatiliteit zenuwslopend kan zijn, kunnen beleggers meer kwaad dan goed doen door emotioneel te reageren en langetermijnstrategieën aan te passen als reactie op marktdalingen op korte termijn. Door vast te houden aan een doordacht beleggingsplan, dat bij voorkeur wordt uitgewerkt in een periode van lagere volatiliteit, kunnen beleggers gemakkelijker rustig blijven wanneer de onzekerheid op korte termijn toeneemt.

DISCLOSURES

Beleggen brengt risico's met zich mee. Het beleggingsrendement en de hoofdsom van de beleggingen kunnen fluctueren zodat de waarde van de beleggingen van de investeerder, bij verkoop ervan, mogelijk meer of minder waard kunnen zijn dan hun oorspronkelijke waarde. In het verleden behaalde resultaten, bieden geen garantie voor de toekomst. Daarnaast kan niet worden gegarandeerd dat strategieën succesvol zullen zijn.